上千人次围观!千亿涉房不良资产被摆上货架,信达、长城等AMC巨头加速出清

涉房不良资产正在被AMC集中上架。

近日,中国信达和阿里资产在成都举办2025年特殊资产推介会,推介近300项资产,合计超1000亿元。此前,长城资产陆续将恒大系总额约113亿元债权、福晟集团旗下福晟前滩钱隆广场逾10亿元债权等出险房企的不良债权摆上货架。

近年来,我国加大对不良资产的处置力度。据金融监管总局,2024年累计处置不良资产超3万亿元。

中国社会科学院金融研究所副所长、国家金融与发展实验室副主任张明指出,处置不良资产的方式大体可分为两类,一类是直接处置,根据不良资产本身及抵押物价值,通过出售、诉讼等手段回收资金,此类模式被通俗地概括为“三打”,即“打折、打包、打官司”;一类是增值处置,被称为“三重”,即“重组、重整、重构”,对AMC的专业能力尤其是投行化运作能力提出较高要求。

在通过“三打”处置不良资产之外,AMC正在做出新尝试。

长城资产近期发行首单以不良资产作为底层资产的ABS产品,吸引了包括银行理财、公募基金、券商等在内的多元化投资者踊跃参与。中国信达在纾困房地产风险项目中,引进代建公司,盘活问题不动产。

从“三打”到“三重”,AMC不良资产处置走到十字路口。

图源:图虫创意

图源:图虫创意

千亿资产等待买家

来自京东资产交易平台的信息显示,近日,恒大集团旗下12家附属公司的不良债权被集中摆上货架,持有人均为中国长城资产管理股份有限公司北京市分公司(下称“长城资管北京公司”),债权总额约113亿元。恒大系12家公司位于北京、郑州、无锡、宁波、南昌、贵阳、成都、天津等城市,抵押物包括土地、在建工程和房产等,涉及住宅、商业、文旅等项目。

截至6月15日,这12笔不良债权分别吸引了数百乃至上千次围观,仅成都津江房地产开发有限公司、恒大地产集团有限公司等5间公司债权各有1名意向人。

这12笔债权中,金额最大的一笔债务人是天津山水城投资有限公司(以下简称“山水城投资”),截至2024年7月31日的债权总额约24.77亿元,其中本金约13.66亿元、利息约0.59亿元、其他权益约10.52亿元。

根据公告,山水城投资是恒大天津公司为开发天津武清山水城项目成立的项目公司,山水城项目分为恒欣园、恒颐园和恒泽园,其中恒欣园和恒颐园业主已全部入住,抵押物所在的恒泽园,共1204套房产,业态涵盖高层住宅、花园洋房、联排和双拼别墅,目前处于停工状态。

这是关注度最高的一笔债权,围观人次超过700次、意向人1名。公告称,山水城项目住宅销售价格明显低于市场平均水平,未来有一定升值空间。

长城资管北京公司同期还发布对恒大天津山水城项目恒泽园128套抵债房产的营销公告,参考价值在1.3亿元至1.5亿元之间,合作模式为“卖断”,截至目前已吸引逾两千次围观,但暂无意向人。

图源:京东资产

图源:京东资产

长城资产正在处置的不良资产不仅包括恒大系。

6月9日,福晟前滩钱隆广场总额约14.03亿元的债权被挂上京东资产交易平台,持有人为中国长城资产管理股份有限公司上海市分公司。该项目因福晟集团债务危机,目前已无实际经营。据澎湃新闻,福晟前滩钱隆广场是上海开启前滩开发规划之时出让的第一块土地,是福晟集团在2018年花了29亿元从海航投资手中收购而来。

其他AMC机构亦正积极处置不良资产。

6月12日,中国信达和阿里资产在成都举办2025年特殊资产推介会,推介近300项资产,合计超1000亿元,分布于全国28个省、市、自治区,类型涵盖酒店、住宅、写字楼、文旅项目、工业厂房和土地使用权等。

中信金融资产将于6月19日与京东资产举办“商办类资产”联合推介会,推出250余户优质资产,债权总额超1200亿元,涵盖各类商业物业、办公楼及酒店资产,广泛分布于北京、上海、江苏、浙江、广东等地。

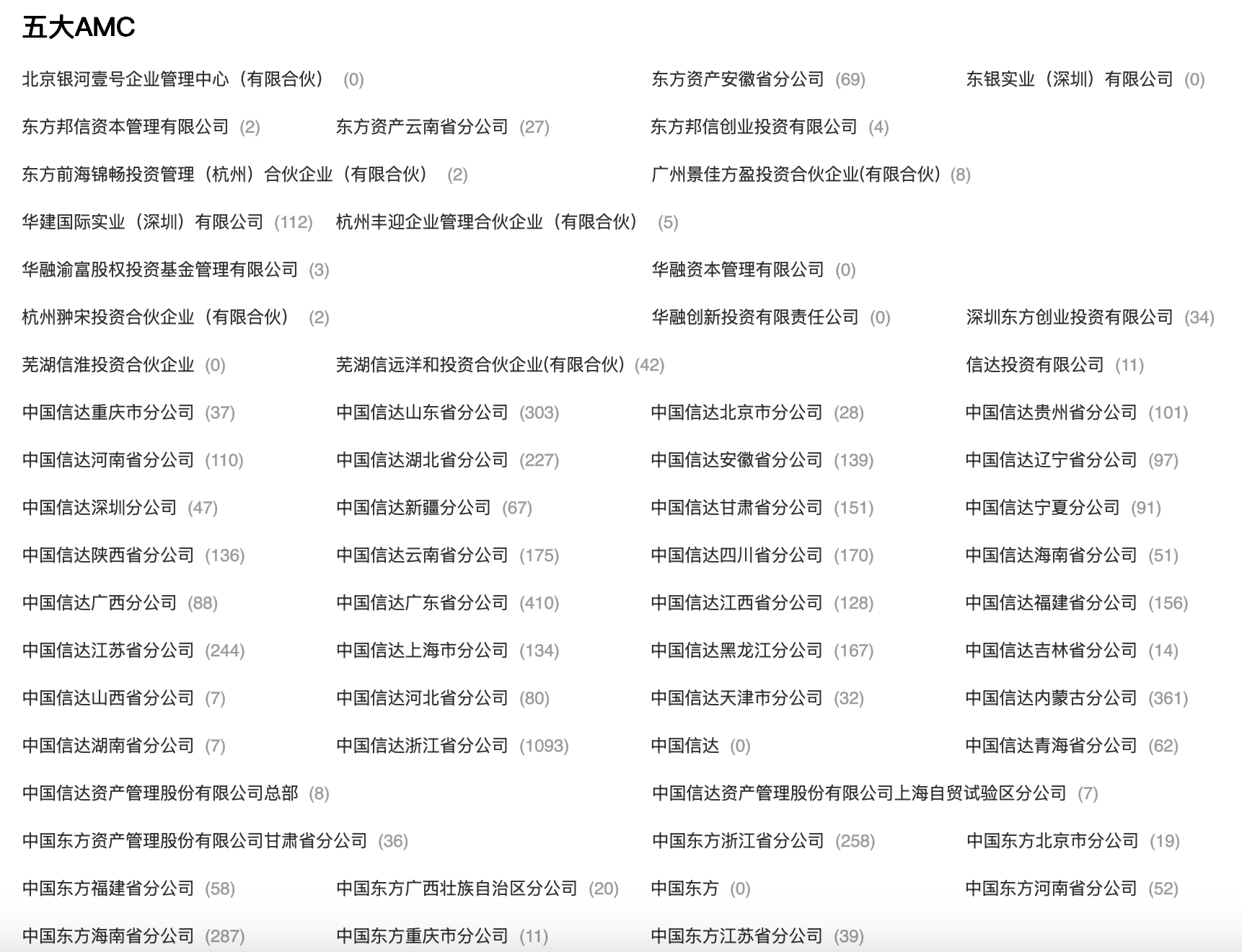

整体来看,几大AMC机构与京东资产、阿里资产等交易平台业务往来颇为频繁。根据两大交易平台官网数据,东方资产、中国信达、长城资产、中信金融资产与平台之间的业务量在数百至数千笔之间不等。

AMC与阿里资产合作的相关业务数据量,图源:阿里资产官网

AMC与阿里资产合作的相关业务数据量,图源:阿里资产官网

不良资产处置需要耐心资本

在处置力度持续增强的背景下,2024年不良资产处置业务量达到3.8万亿元,刷新历史纪录。尽管外界对AMC寄予厚望,但在大环境不确定性持续的现实下,其处置工作面临重重挑战。

以国内最大的地方AMC山东省金融资产管理股份有限公司(简称“山东金资”)为例。2024年,山东金资实现营收21.47亿元,同比下降45%;净利润16.97亿元,同比下降21%。

“受宏观环境影响,不良资产处置难度有所加大,行业竞争日益加剧,不良资产板块去年处置大额长龄不良资产,导致处置收益率下降。”山东金资如是解释其不良资产板块营业收入下降逾三成的原因。

张明指出,由于经济增速趋缓、房地产等行业风险暴露,依靠资产增值获得处置收益的运营模式已难以为继,不良资产处置难度加大,如何通过不良资产主业拓展盈利仍是AMC持续探索的重点。

中国信达党委委员、副总裁李洪江亦表示,当前,不良资产行业正处于从单一处置向生态化运营转型的关键时期,需要打破传统边界,才能实现资产价值最大化。

根据长城资产6月3日消息,“长城长征1号资产支持专项计划(可续发型ABS)”(下称“长城长征1号”)于深圳证券交易所成功设立,发行规模17.7亿元,期限1年,预期收益率2.15%。

值得一提的是,长城长征1号是全国首单由金融资产管理公司在交易所市场发行的不良资产证券化(NPL ABS)产品。长城资产称,这标志着其在运用创新金融工具盘活不良资产领域取得里程碑式突破。

张明认为,从长远来看,随着我国不良资产规模扩大、资本市场逐渐成熟和资管机构不良资产投行化运作能力提升,资产证券化有望在不良资产处置中发挥重要作用。

中国信达则是化解房地产领域风险的主要力量之一。2024年,中国信达落地房地产项目33个,投入资金近170亿元,实现保交房2万余套,带动货值超810亿元项目复工复产,促进金融与房地产良性循环。

6月11日,由中国信达投资开发、旭辉建管承接全过程建设的天津武清燕云花园二期项目开工,该项目系中国信达与旭辉建管联合纾困的首个项目。依托中国信达央企信用背书及AMC纾困能力、旭辉建管代建经验,燕云花园二期项目得以重启。

东方资产发布的2025年度《中国金融不良资产市场调查报告》认为,2024年不良资产处置难度已经基本触底,处置周期延长趋势开始呈现扭转的迹象,平均处置回收率下滑趋势趋于收敛。2025年不良资产市场将呈现“总量稳中有增、结构持续调整”特征。全国性金融资产管理公司在化债政策支持下主导地方债务处置,预计2025年承接端不良资产量增长30%。

中国信达首席不良资产研究员王洋认为,不良资产投资需要致力于长期投资、价值投资、责任投资的耐心资本,不能再采用“快进快出”的业务模式。

“金融资产管理公司承担周期伴随的不确定性,开展复杂性业务和长期投资,恢复和提升资产价值,才能有效扩展业务边界,切实发挥逆周期跨周期化解风险的功能作用”,王洋表示。

不良资产处置需要耐心资本。

关于时代财经

本站所刊登的时代财经及时代财经各种新闻、信息和各种专题专栏资料,均为时代财经所有,未经协议授权禁止下载使用。