时代财经APP

企业第一财经读本

百强房企接连爆雷,美元债遭血洗,开发商老板自掏腰包救急

由于投资者信心不足,未来房企们在美元债市场的融资能力将处于“冰封状态”,借旧还新将变得更加困难。

图片来源:视觉中国

图片来源:视觉中国

由于有着较为稳定的利息收入和固定的本金偿还期,债券向来被视为一种比股票风险更小的投资标的,然而,近期的中资地产美元债却迎来至暗时刻。

自10月4日花样年2.06亿美元票据宣布违约之后,旗下多只处于存续期的美元债领跌整个地产板块;随后新力控股和当代置业等接连自曝潜在的违约可能,恐慌情绪持续扩散。连日来,二级市场多只美元债净价跌创历史新低,与此对应的是收益率的急速飙升。

与花样年和新力不同的是,当代置业在公布到期债务寻求展期消息的当天,同时披露公司创始人兼董事会主席张雷和总裁张鹏,将在未来2-3个月内提供8亿元人民币的股东贷款。无论是现时低迷的市场环境,还是过往行业的上行周期,由创始人或大股东自掏腰包支援上市公司的现象并不多见。

即便如此,这一“善举”对市场信心的提振效果,依然被当代置业“股债双杀”的跌幅所掩盖,而这也是整个中资地产美元债市场的基本走势。

“投资者的担心情绪已经被点燃,就算这些房企最终有能力兑付,也会使得整个市场的投资或认购兴趣减少”,汇生国际融资总裁黄立冲向时代财经表示。

地产美元债危机时刻,10只收益率突破500%

10月4日是一个分界点,花样年公布当天到期的2.06亿美元票据未能如期兑现,由于直到国庆节前依然在释放“保兑付”的信号,这一违约事件令市场颇为意外,并开启了中资地产美元债市场的大幅震荡。

时代财经了解到,除了违约的美元债,目前花样年旗下共有11只处于存续期的债券。受违约事件的影响,自10月4日以来,11只美元债无一例外地开启了“净价暴跌、收益率飚高”的行情。

其中,花样年一只将于2021年12月17日到期的美元债,收益率排在整个地产板块的前列。该美元债现存规模1.5亿美元、票面利率为6.95%,DM查债通的数据显示,这只债券的净价已由10月4日的38.85美元跌至10月12日的22.13美元,收益率则由774.28%摸高至1854.96%。

来源:DM查债通

来源:DM查债通

值得一提的是,债券的收益率可由二级市场成交价与面值间的差额加上利息计算得出。与股市的投资逻辑不同,债券的成交价与收益率呈现负相关的关系,成交价越低则收益率越高。收益率高往往意味着债券持有人对发行人信心不足,在市场的认知里,当收益率超过100%表明债券风险较高。

随着10月11日新力控股和当代置业披露潜在违约风险,中资地产美元债的低迷走势持续。久期财经的数据显示,截至发稿时,已有超过65只美元债的收益率超过了100%,涉及花样年、新力、当代置业、蓝光、恒大、华夏幸福、阳光城、佳兆业等多家房企,其中收益率突破500%的美元债达到10只。

来源:久期财经

来源:久期财经

在大势的带动下,即便是基本面较好的房企,如万科、保利、龙湖、中海和华润置业等也难逃“净价下探、收益率上调”的基本行情,过往这些房企旗下美元债的收益率基本保持在4%以下。以龙湖为例,旗下处于存续期的美元债一共5只,自10月4日以来,这些债券收益率连续走高,其中两只债券于10月12日突破了4%的水平。

以去年“三道红线”的出台为标志,国内的房地产行业拉开了新的序幕,政策全方位的调控使得房企过往“高杠杆、高周转”经营老路再也行不通。“房企受到多重夹击,融不到资的同时,调控政策继续捏紧,从而导致没有足够资金还款的房企出现债务爆雷”,汇生国际融资总裁黄立冲判断,房地产目前处于“爆雷的秋天,远远还没到冬天”。

他预期,“未来,房企债务会继续爆雷,不会是个案。当然爆还是不爆,取决于国家会不会放松政策,但如果把政策收回去,整个行业又会陷入之前的循环”。

创始人自掏腰包救场,市场不买账

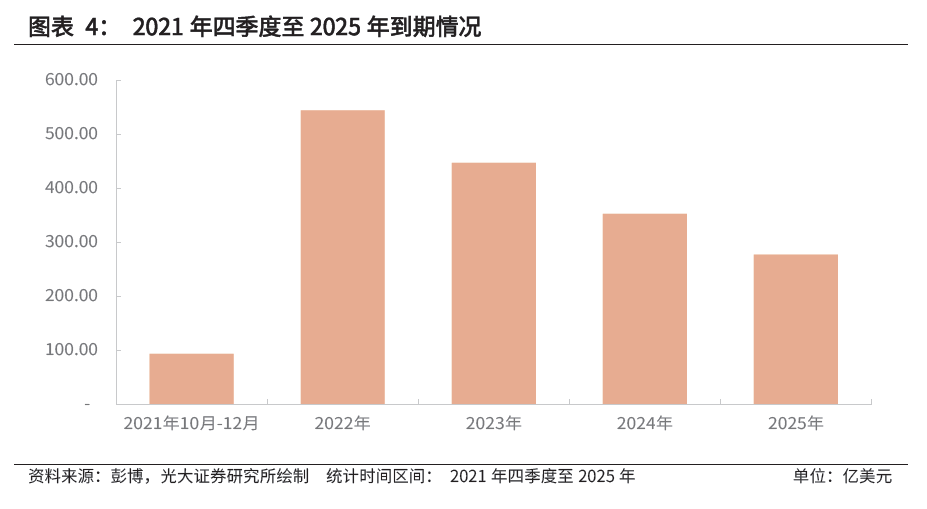

在房地产行业处于下行周期的大背景下,今明两年房企们还将面临巨大债务压力。光大证券指出,截至2021 年9 月30 日,地产美元债存量规模为2215.45 亿元,占中资美元债的24.29%,而未来15个月将是偿债高峰期,此后逐年递减。

未来15 个月,房企们将有合计约637.11 亿的地产美元债到期,其中,2021 年四季度共有92.95 亿美元,2022 年全年共有544.16 亿美元。

来源:光大证券

来源:光大证券

由于疫情、调控和市场下行等因素的叠加影响,去年以来,地产美元债违约规模攀升。根据光大证券,截至2021 年9月30日,共有12只地产美元债发生违约,涉及发行人共8 家,违约金额共计42.85 亿美元。其中,3亿美元的违约金额发生在2018年,2020年为17.55亿美元,而今年前九月的违约额度是22.3亿美元,已全面超过去年。

“投资者的担心情绪已经被点燃”,黄立冲预期,美元债市场更加市场化,由于投资者信心不足,未来房企们在该市场的融资能力将处于“冰封状态”,借旧还新将变得更加困难,“就算这些房企最终有能力兑付,也会使得整个市场的投资或认购兴趣减少,无论美元债、港元债,还是人民币债”。

债市的低迷情绪正在弥漫。据时代财经不完全统计,近日已有包括花样年、新力、当代置业和富力等多家房企,遭到标普、穆迪和高盛等国际评级机构下调评级。实际上,为避免债务违约,不少房企启动自救,除了通过债务展期、交换要约等方式延长借款期限,有创始人自掏腰包资助上市公司。

在公布将对10月25日到期、金额约16.2亿元的一只美元债寻求展期三个月的10月11日,当代置业还披露公司创始人兼董事会主席张雷和总裁张鹏将在未来2-3个月内,为上市公司提供8亿元人民币的股东贷款。

早在9月20日,一华南上市房企发布公告称,公司创始人、执行董事兼大股东,将在未来1-2个月内完成提供约港币80亿元的股东资金,其中24亿港元预期于公告的次日即9月21日到款。

无论是现时低迷的市场环境,还是过往行业的上行周期,由创始人或大股东自掏腰包支援上市公司的现象并不多见,但目前看来市场并不买账。

“无论是卖物业、卖资产,还是股东贷款,都是房企的‘救亡’行为,我觉得这么做可以顶上两三个月吧,两三个月后资金还是可能会耗尽,问题的关键在于房地产市场是不是能够扭转势头,以及国家会不会重新放松银根”,黄立冲表示。

DM债券通的数据显示,在9月20日该华南房企宣布出售物业和提供股东贷款之后,投资者的信心得到提振,无论股票,还是债券都有向好的走势。然而,随着对利好消息消化,同时多家房企爆出债务违约,10月4日以来,该房企的表现则是“随行就市”。

当代置业也不例外。根据DM债券通,除了面临展期的一只美元债,当代置业合计有4只美元债处于存续期,10月12日最高的收益率已达574.08%,而最低为96.97%;而其股价亦从10月4日以来便进入了下行通道。

时代财经

时代财经